Bán hàng thấp hơn giá vốn – Gonnapass

1081

Việc bán hàng thấp hơn giá vốn dẫn tới âm về doanh thu gộp và hoàn toàn có thể dẫn tới nhiều rủi ro đáng tiếc thuế khác nhau. Theo lao lý của pháp luật dân sự, pháp lý thương mại thì giá bán sản phẩm & hàng hóa là do những bên thỏa thuận hợp tác trừ 1 số ít trường hợp cần phải niêm yết về giá cả. Nếu như vậy, liệu cơ quan thuế có gật đầu việc doanh nghiệp bán hàng với giá thấp hơn so với mức giá thị trường không ?

Bài viết xin tóm tắt một số thông tin để độc giả nắm được

Bạn đang đọc: Bán hàng thấp hơn giá vốn – Gonnapass

1. Nguyên nhân do bán hàng thấp hơn giá vốn

>> Thanh lý sản phẩm & hàng hóa đã lỗi thời, tồn kho chậm luân chuyển, sản phẩm & hàng hóa thuộc hàng dễ hết hạn sử dụng với giá thấp hơn giá cả kế hoạch

>> Khuyến mại, giảm giá …

>> Do nhiều yếu tố dẫn tới giá tiền sản xuất tăng đột biến cao hơn giá bán

>> Doanh nghiệp dữ thế chủ động bán lỗ vì những mục tiêu chuyển giá, tối ưu thuế …

2. Rủi ro khi bán hàng thấp hơn giá vốn

( Trích biên bản kiểm tra thuế – Rủi ro khi giá bán thấp hơn giá tiền )

Hầu hết theo những công văn vấn đáp lúc bấy giờ, trường hợp bán hàng thấp hơn giá vốn thì cơ quan thuế sẽ

>> Kiểm tra sản phẩm & hàng hóa mua vào, bán ra tại Công ty, đặc biệt quan trọng so sánh giá cả và những công thức thiết kế xây dựng giá cả và đối sánh tương quan giữa giá cả với giá gốc ( giá vốn, giá tiền )

>> Nếu thấy hạch toán giá trị sản phẩm & hàng hóa mua vào, bán ra không theo giá thực tiễn giao dịch thanh toán tương thích với thị trường thì cơ quan thuế được quyền ấn định yếu tố tương quan đến việc xác lập số thuế phải nộp theo pháp luật .

3. Phương án giải trình

Có nhiều giải pháp báo cáo giải trình khác nhau nhưng doanh nghiệp cần quan tâm giải pháp lý giải

>> Phương án cần xuất phát từ yếu tố ảnh hưởng tác động khách quan trước khi tính tới yếu tố chủ quan

>> Giải trình cần có hồ sơ đi kèm, hồ sơ càng rõ ràng thì năng lực lý giải càng cao hơn

>> Với những mẫu sản phẩm có nguồn tham chiếu giá cả tương tự, hồ sơ về những nguồn thông tin giá cả hoàn toàn có thể đính kèm tài liệu báo cáo giải trình …

Ví dụ, trong trường hợp doanh nghiệp muốn giảm giá hàng bán với mục tiêu thanh lý hàng tồn kho do kém chất lượng, không đúng chủng loại, … hoặc thực thi chương trình khuyến mại thì doanh nghiệp cần thực thi thủ tục khuyến mại …

4. Trường hợp thực tế

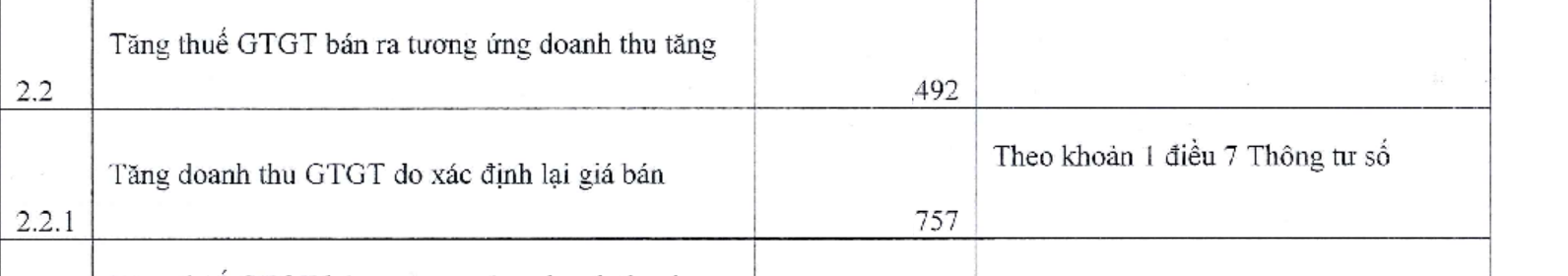

Trích biên bản của người mua : Giá bán hàng thấp hơn giá vốn dẫn tới bị lỗ ?

Yêu cầu của đoàn kiểm tra : Giải trình lí do tỷ suất lãi âm với những mã hàng, đối tượng người dùng và “ dọa ” ấn định lại giá cả / giá vốn và thuế cho những mã có lãi gộp âm1, Kỹ thuật khảo sát tổng quan

+ Kiểm tra chỉ tiêu lãi gộp âm trên báo cáo kết quả kinh doanh

+ Kiểm tra báo cáo lãi lỗ theo một số trường dữ liệu: Mã vật tư hàng hóa, Mã khách hàng, Theo đơn hàng, theo hóa đơn, theo công trình, vụ việc… để nhận diện tỷ suất lãi gộp trung bình và các đối tượng tạo ra lỗ gộp

+ Doanh thu tài chính (Lãi cho vay) thấp hơn chi phí tài chính (Chi phí lãi vay)

+ Lợi nhuận khác âm do thu nhập khác thấp hơn chi phí khác (Nếu tỷ trọng lớn)2, Gợi ý giải trình

Thực tế thì không có pháp luật nào bắt buộc doanh nghiệp bán “ phải ” có lãi, kể cả theo pháp luật của Luật giá Nước Ta số 11/2012 / QH13 – Điều 11. Quyền của tổ chức triển khai, cá thể sản xuất, kinh doanh thương mại :

“…1. Tự định giá hàng hóa, dịch vụ do mình sản xuất, kinh doanh, trừ hàng hóa, dịch vụ thuộc Danh mục hàng hóa, dịch vụ do Nhà nước định giá…”

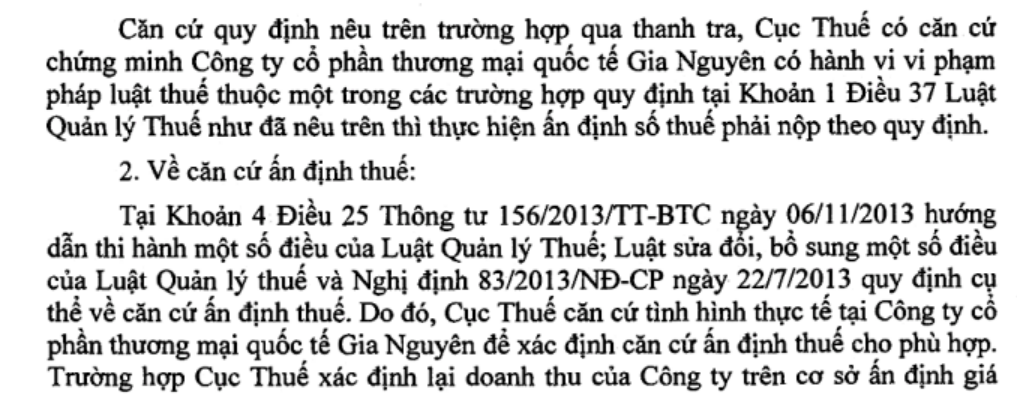

Theo nguyên tắc ấn định thuế, đoàn kiểm tra có trách nhiệm đưa ra bằng chứng chứng minh giá bán của doanh nghiệp không phù hợp với giá thị trường. Việc này khác với việc đoàn kiểm tra yêu cầu doanh nghiệp chứng minh giá bán của mình là phù hợp với thị trường (Trách nhiệm chứng minh thuộc về cơ quan thuế)

Cần giải trình cụ thể lí do vì sao giá bán của một số mã hàng thấp do khuyến mại, giảm giá hay do không còn phù hợp với thị hiếu, giảm chất lượng…

Thật tế đây là một biểu hiện hoán dụ chung cho tình huống bán tài sản mà bị lỗ ngay từ khâu hoạch định giá bán và chẳng cần hiểu biết về tài chính thì chúng ta cũng tự thấy các doanh nghiệp không phải tổ chức từ thiện để bán hàng thấp hơn giá nhập. Tình huống này trở nên nghiêm trọng hơn khi với các doanh nghiệp FDI thường có bên liên kết, giao dịch bán hàng lỗ dễ bị “soi” là biểu hiện của hành vi chuyển giá.Trích nguyên tắc ấn định thuế :

3. Người nộp thuế bị ấn định từng yếu tố tương quan đến việc xác lập số tiền thuế phải nộp khi thuộc một trong những trường hợp sau đây :a) Qua kiểm tra hồ sơ khai thuế, cơ quan thuế có căn cứ cho rằng người nộp thuế khai chưa đầy đủ hoặc chưa chính xác các yếu tố làm cơ sở xác định số tiền thuế phải nộp, đã yêu cầu người nộp thuế khai bổ sung nhưng người nộp thuế không khai bổ sung theo yêu cầu của cơ quan thuế;

b) Qua kiểm tra sổ kế toán, hóa đơn, chứng từ liên quan đến việc xác định số tiền thuế phải nộp, cơ quan thuế có cơ sở chứng minh người nộp thuế hạch toán không chính xác, không trung thực các yếu tố liên quan đến việc xác định số tiền thuế phải nộp;

c) Hạch toán giá bán hàng hóa, dịch vụ không đúng với giá thực tế thanh toán làm giảm doanh thu tính thuế hoặc hạch toán giá mua hàng hóa, nguyên vật liệu phục vụ cho sản xuất, kinh doanh không theo giá thực tế thanh toán phù hợp với thị trường làm tăng chi phí, tăng thuế giá trị gia tăng được khấu trừ, giảm nghĩa vụ thuế phải nộp;

d) Người nộp thuế nộp hồ sơ khai thuế nhưng không xác định được các yếu tố làm cơ sở xác định căn cứ tính thuế hoặc có xác định được các yếu tố làm cơ sở xác định căn cứ tính thuế nhưng không tự tính được số tiền thuế phải nộp.5. Căn cứ pháp lý

Điều 14. Trường hợp ấn định thuế

Người nộp thuế bị cơ quan thuế ấn định số tiền thuế phải nộp trong những trường hợp sau :

1. Không ĐK thuế theo pháp luật tại Điều 33 Luật Quản lý thuế .

2. Không khai thuế hoặc kê khai thuế không khá đầy đủ, trung thực, đúng mực theo lao lý tại Điều 42 Luật Quản lý thuế .

3. Không nộp bổ trợ hồ sơ thuế theo nhu yếu của cơ quan quản trị thuế hoặc đã bổ trợ hồ sơ thuế nhưng không không thiếu, trung thực, đúng chuẩn những địa thế căn cứ tính thuế để xác lập số thuế phải nộp .4. Không phản ánh hoặc phản ánh không đầy đủ, trung thực, chính xác số liệu trên sổ kế toán để xác định nghĩa vụ thuế.

5. Không xuất trình sổ kế toán, hóa đơn, chứng từ và những tài liệu thiết yếu tương quan đến việc xác lập những yếu tố làm địa thế căn cứ tính thuế ; xác lập số tiền thuế phải nộp trong thời hạn pháp luật hoặc khi đã hết thời hạn kiểm tra thuế, thanh tra thuế tại trụ sở của người nộp thuế .

6. Không chấp hành quyết định hành động kiểm tra thuế trong thời hạn 10 ngày thao tác kể từ ngày ký quyết định hành động, trừ trường hợp được hoãn thời hạn kiểm tra theo lao lý .

7. Không chấp hành quyết định hành động thanh tra thuế trong thời hạn 15 ngày kể từ ngày ký quyết định hành động, trừ trường hợp được hoãn thời hạn thanh tra theo pháp luật .

8. Mua, bán, trao đổi và hạch toán giá trị sản phẩm & hàng hóa, dịch vụ không theo giá trị thanh toán giao dịch thường thì trên thị trường .

9. Mua, trao đổi sản phẩm & hàng hóa, dịch vụ sử dụng hóa đơn không hợp pháp, sử dụng không hợp pháp hóa đơn mà sản phẩm & hàng hóa, dịch vụ là có thật theo xác lập của cơ quan có tính năng tìm hiểu, thanh tra, kiểm tra và đã được kê khai lệch giá, ngân sách tính thuế .

10. Có tín hiệu bỏ trốn hoặc phát tán gia tài để không thực thi nghĩa vụ và trách nhiệm thuế .

11. Thực hiện những thanh toán giao dịch không đúng với thực chất kinh tế tài chính, không đúng thực tiễn phát sinh nhằm mục đích mục tiêu giảm nghĩa vụ và trách nhiệm thuế của người nộp thuế .

12. Không tuân thủ lao lý về nghĩa vụ và trách nhiệm kê khai, xác định giá thanh toán giao dịch link hoặc không phân phối thông tin theo pháp luật về quản trị thuế so với doanh nghiệp có phát sinh thanh toán giao dịch link .Điều 15. Căn cứ ấn định thuế

1. Người nộp thuế bị ấn định từng yếu tố tương quan đến việc xác lập số tiền thuế phải nộp

a ) Tổ chức, cá thể bị ấn định từng yếu tố tương quan đến việc xác lập số tiền thuế phải nộp khi thuộc một trong những trường hợp sau đây :

a. 1 ) Qua kiểm tra hồ sơ khai thuế, cơ quan thuế có địa thế căn cứ cho rằng người nộp thuế khai chưa không thiếu hoặc chưa đúng chuẩn những yếu tố làm cơ sở xác lập số tiền thuế phải nộp, đã nhu yếu người nộp thuế khai bổ trợ nhưng người nộp thuế không khai bổ trợ hoặc khai bổ trợ không đúng chuẩn, trung thực theo nhu yếu của cơ quan thuế .

a. 2 ) Qua kiểm tra sổ kế toán, hóa đơn, chứng từ tương quan đến việc xác lập số tiền thuế phải nộp của người nộp thuế hoặc qua kiểm tra, so sánh, xác định, sổ kế toán, hóa đơn, chứng từ của tổ chức triển khai, cá thể có tương quan, cơ quan thuế có cơ sở chứng tỏ người nộp thuế hạch toán không đúng chuẩn, không trung thực những yếu tố tương quan đến việc xác lập số tiền thuế phải nộp .

a. 3 ) Hạch toán giá bán sản phẩm & hàng hóa, dịch vụ không đúng với giá thực tiễn giao dịch thanh toán làm giảm lệch giá tính thuế hoặc hạch toán giá mua sản phẩm & hàng hóa, nguyên vật liệu Giao hàng cho sản xuất, kinh doanh thương mại không theo giá thực tiễn thanh toán giao dịch tương thích với thị trường làm tăng ngân sách, tăng thuế giá trị ngày càng tăng được khấu trừ, giảm nghĩa vụ và trách nhiệm thuế phải nộp .

a. 4 ) Người nộp thuế nộp hồ sơ khai thuế nhưng không xác lập được những yếu tố làm cơ sở xác lập địa thế căn cứ tính thuế hoặc có xác lập được những yếu tố làm cơ sở xác lập địa thế căn cứ tính thuế nhưng không tự tính được số tiền thuế phải nộp .

a. 5 ) Thuộc một trong những trường hợp pháp luật tại khoản 10, 11, 12 Điều 14 Nghị định này .

b ) Căn cứ ấn định thuế

b. 1 ) Đối với người nộp thuế là tổ chức triển khai

Căn cứ cơ sở tài liệu của cơ quan quản trị thuế và cơ sở tài liệu thương mại ; tài liệu và hiệu quả kiểm tra, thanh tra còn hiệu lực hiện hành ; hiệu quả xác định ; số tiền thuế phải nộp trung bình tối thiểu của 03 cơ sở kinh doanh thương mại cùng loại sản phẩm, ngành, nghề, quy mô tại địa phương ; trường hợp tại địa phương, cơ sở kinh doanh thương mại không có hoặc có nhưng không đủ thông tin về loại sản phẩm, ngành, nghề, quy mô cơ sở kinh doanh thương mại thì lấy thông tin của cơ sở kinh doanh thương mại tại địa phương khác để triển khai ấn định theo từng yếu tố .

b. 2 ) Đối với cá thể chuyển nhượng ủy quyền, nhận thừa kế, quà Tặng Ngay là

Cơ quan thuế ấn định giá tính thuế trong trường hợp xác lập được cá thể kê khai, nộp thuế với giá tính thuế thấp hơn so với giá thanh toán giao dịch thường thì trên thị trường. Giá tính thuế do cơ quan thuế ấn định phải bảo vệ tương thích với giá thanh toán giao dịch thường thì trên thị trường nhưng không thấp hơn giá do Ủy ban nhân dân tỉnh, thành phố pháp luật tại thời gian xác lập giá tính thuế .

c ) Trên cơ sở từng yếu tố bị ấn định, cơ quan thuế xác lập số thuế phải nộp theo lao lý của pháp lý thuế hiện hành .

2. Người nộp thuế bị ấn định số tiền thuế phải nộp theo tỷ suất trên lệch giá theo pháp luật của pháp lý, như sau :

a ) Tổ chức nộp thuế giá trị ngày càng tăng theo giải pháp trực tiếp, cá thể kinh doanh thương mại nộp thuế theo chiêu thức kê khai bị ấn định số tiền thuế phải nộp theo tỷ suất trên lệch giá khi thuộc một trong những trường hợp lao lý tại khoản 1, 2, 3, 4, 5, 6, 7, 8, 9, 10 và 11 Điều 14 Nghị định này .

b ) Căn cứ ấn định thuế

Căn cứ cơ sở tài liệu của cơ quan quản trị thuế và cơ sở tài liệu thương mại ; tài liệu và tác dụng kiểm tra, thanh tra còn hiệu lực hiện hành ; hiệu quả xác định ; lệch giá tối thiểu của 03 cơ sở kinh doanh thương mại cùng mẫu sản phẩm, ngành, nghề, quy mô tại địa phương ; trường hợp tại địa phương, cơ sở kinh doanh thương mại không có hoặc có nhưng không đủ thông tin về mẫu sản phẩm, ngành, nghề, quy mô cơ sở kinh doanh thương mại thì lấy thông tin của cơ sở kinh doanh thương mại tại địa phương khác có cùng điều kiện kèm theo tự nhiên và tăng trưởng kinh tế tài chính để thực thi ấn định lệch giá tính thuế .

c ) Trên cơ sở lệch giá đã ấn định, cơ quan thuế xác lập số thuế phải nộp theo lao lý của pháp lý thuế hiện hành .Biên soạn: Nguyễn Việt Anh – COO Chief Operating Officer

Dương Bình Minh – Tư vấn viên

Bản tin này chỉ mang đặc thù tìm hiểu thêm, không phải quan điểm tư vấn đơn cử cho bất kể trường hợp nào .

Để biết thêm thông tin đơn cử hoặc cần tư vấn về dịch vụ kế toán, xin vui mừng liên hệ với những nhân viên tư vấn .Tham khảo dịch vụ Tax health check của Manabox Việt Nam

Đăng kí để nhận bản tin từ Gonnapass

Source: https://dichvusuachua24h.com

Category : Mua Bán